IPO过会率连续7周100%,在6日的发审会上,这个历史纪录被定格。

在6日的发审会上,出现了新动向:4家企业,1家被否,1家临时撤回申报,过会率50%,这是6月6日发审委首发上会审议会议的结果。这打破了近期IPO过会率100%的纪录,还出现了十八届发审委上任来首单IPO取消审核,这也使得IPO过会率连续7周100%的纪录被锁定。

就在此前一天,6月5日,首批3家科创板上会企业全部过会。

自4月11日以来,首发上会企业过会率已连续7周过会率100%,这个成绩即便在过会率更高的2015年和2016年,也没出现过。

今年来首发过会率89.13%,梳理过去10年内同期首发上市企业过会率,仅低于2016年的93.07%以及2015年的91.18%;虽然过会率高,但过会企业数量并不多,比去年同期的55家尚且少两成,今年来只有41家过会企业,并且还包含了3家科创板企业。近两月来首个未过会IPO项目

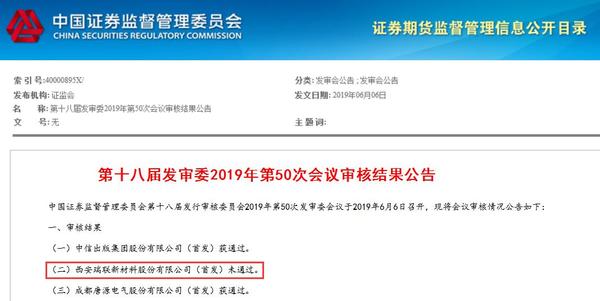

第十八届发审委2019年第50次会议审核结果,中信出版集团和成都唐源电气股份有限公司首发获得通过。西安瑞联新材料股份有限公司首发未通过,是近两个月来首家IPO未通过的上会企业。

记者根据公开资料梳理,西安瑞联新材料股份有限公司(简称“瑞联新材”)于2017年7月份披露了招股说明书,去年6月份重新披露了招股说明书,筹备登陆深交所,保荐机构为海通证券。

瑞联新材主营液晶显示材料、有机电致发光材料、医药中间体的研制、开发、生产、销售等。2015年至2017年度归母净利润分别为2261万、5638.17万以及7800.87万。

在6日的审核会议上,各位委员从审核角度提出五个问题,分别包含实控人稳定、财务独立性、关联交易、毛利率的波动及异常,销售模式下是否符合商业实质等问题。

其中提到,发行人报告期内综合毛利率整体水平高于同行业可比上市公司,除液晶材料以外的其他产品毛利率各期波动变化较大,要求发行人说明毛利率高的原因及合理性和持续性等等。

记者在招股书中找到相应内容,2015年至2017年度,该公司的综合毛利率均超33%,后两年度甚至超过37%。而同时期内,同行业可比公司的毛利率平均数分别为26.12%、29.79%以及31.76%。瑞联新材表示,毛利率高于同行业上市公司主营业务毛利率的平均数,主要是产品结构和业务形态上存在差异。十八届发审委首单取消审核的IPO项目

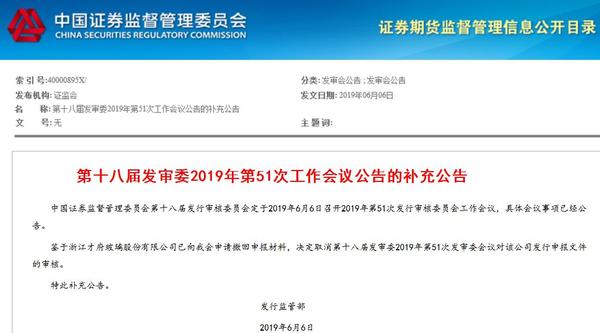

就在市场在等待6日IPO审核结果的时候,却先等来了一份补充公告。鉴于浙江才府玻璃股份有限公司向证监会申请撤回申报材料,决定取消本次审议会议对该公司发行申报文件的审核。

6日的发审会,除了将近期过会率100%的纪录打破,还出现了今年首单取消审核的上会企业,也是十八届发审委上任来的首单IPO取消审核。

券商投行人士对记者分析道,撤回材料后再重启上市需要重新申报。临上会时撤回申报材料的情况,并不多见,可能是有些硬伤不好解决。

记者查询发现,才府玻璃的主营业务为日用玻璃包装容器的研发、生产与销售。曾于2014年底挂牌新三板,2017年8月摘牌。当年6月21日报送首次公开发行股票招股说明书,计划登陆上交所主板。2018年9月28日再次披露招股说明书。

2015年至2017年,该公司的净利润分别为2882.23万元、3233.61万元、5010.67万元,2018年上半年净利润为3134.77万元。5000多万元的年度净利润,在A股拟上市企业中并没有太大竞争力。

这个IPO项目的保荐机构国信证券,这也是国信证券今年来的首单IPO上会项目。国信证券在招股说明书中向投资者披露了17项风险,主要为市场需求波动风险、市场竞争风险、主要产品毛利率下降风险、原材料和能源价格波动风险、存货余额较大的风险、安全生产风险、客户集中度较高的风险、应收账款可能发生坏账的风险等等。

值得注意的是,该公司的流动比率、速动比率低于行业平均,资产负债率略高于行业平均水平。招股说明书披露,公司偿债能力低于行业平均水平,主要系公司所处行业为资金密集型企业,报告期内,相对于可比上市公司,公司融资渠道单一,依靠经营积累和银行贷款取得资金进行发展,导致财务杠杆相对较高。此前已连续7周首发过会率100%

在6月6日之前,最近的一次IPO首发未通过记录,出现在4月11日,苏州规划设计研究院的IPO申请未通过。也就是说,4月18日至5月30日,已连续7周过会率100%,A股史上罕见。

记者梳理过往过会记录,发现即便是过会率更高的2015年和2016年,也只有最高连续6周过会率100%的纪录。

今年以来,A股首发过会率89.13%,较去年同期的52.38%高出不少。券商中国记者梳理2010年至2019年这10年内1月份至6月7日的首发过会率情况,今年以来的首发过会率仅低于2016年同期的93.07%以及2015年同期的91.18%。

另值得一提的是,今年IPO过会率虽然提高了,但审核总家数并不多。今年以来仅有41家企业过会,与去年同期相比,虽然过会率明显提升,但是过会企业数量却减少了14家,减幅超过两成。

有券商非银分析师对记者分析到,去年整年IPO审核从严,批量企业撤回申报,留下来排队的企业质量更优,所以今年过会率有所提高;另外,证监会主席易会满在最近的讲话中明确透露了新的监管思路,提出要敬畏市场,尊重规律,还表示要实现多种形式的退市渠道,对严重扰乱市场秩序、触及退市标准的企业,坚决一退到底。首批3家科创板企业已全部过会

在今年来41家首发过会企业中,包括3家科创板企业。

6月5日,科创板上市委2019年第一次审议会议上,微芯生物、安集微电子和天准科技3家科创板企业均过会,它们的保荐机构分别为安信证券、申万宏源承销保荐、海通证券。

在首批3家过会企业之后,根据安排,6月11日、13日上市委还将召开第2、3次审议会议,分别审议福光股份、华兴源创、睿创微纳以及澜起科技、天宜上佳、杭可科技等6家企业发行上市申请。

其中,计划募资规模最大的为澜起科技,预计募资金额达23亿元,华兴源创、天准科技2家企业计划募资金额超过10亿元。

至6日,上交所共受理119家科创板申报企业,其中已询问101家,已受理3家,通过3家企业。

保荐机构而言,中信建投共有15家科创板申报企业,华泰联合证券、中信证券、中金公司等分别有9家科创板申报企业。

广发证券非银分析师陈福发布研报认为,未来券商核心竞争力在于兼备传统投行业务强实力与私募股权业务能力。在金融供给侧改革持续深化,科创板推行的背景下,投行资本化业务具有重要承上启下作用,兼备传统投行业务强实力与私募股权业务管理规模靠前的券商有望更多受益。

首页

首页